Depuis 2018, les revenus financiers sont soumis par défaut, à un Prélèvement Forfaitaire Unique (« PFU ») appelé communément « flat tax ». Il est possible de renoncer à cette imposition unique à 12,8% et d’opter pour une soumission au barème progressif.

Le contribuable doit formuler son choix définitif lors de la déclaration d’impôt sur le revenu.

Quels sont les revenus concernés ?

Sont concernés l’ensemble des revenus de capitaux mobiliers (intérêts ; dividendes ; jetons de présence ; PEL ouvert depuis le 1er janvier 2018 ; gains sur PEA en cas de retraits avant 5 ans ; rachats de contrats d’assurance-vie ou de capitalisation correspondant aux primes versées après le 27 septembre 2017) et les plus-values de cessions sur valeurs mobilières.

Ne sont pas concernés les revenus fonciers, les plus-values immobilières, les salaires et autres revenus professionnels et les plus-values sur actifs numériques (dont l’imposition est spécifique).

Le fonctionnement du PFU

Avantage : un taux souvent plus faible

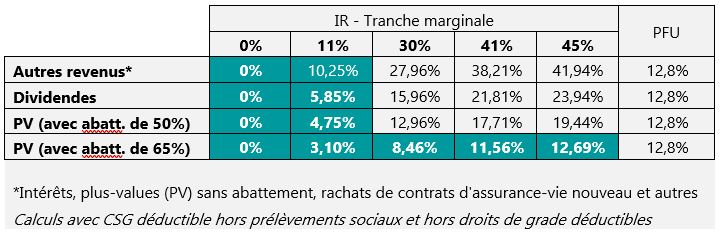

Le PFU est un taux unique égal à 12,8%, auquel s’ajoutent 17,2% de prélèvements sociaux (soit un taux global de 30%). Bien souvent, ce taux est inférieur à la tranche marginale d’imposition.

Inconvénients

L’imposition au PFU fait perdre le bénéfice des abattements (celui de 40% sur les dividendes et ceux pour durée de détention pour les plus-values), de la déduction de la CSG et des droits de garde.

L’option pour le barème progressif

Avantages

La soumission de l’ensemble des revenus au barème permet d’appliquer : l’abattement de 40% pour les dividendes ; les abattements pour durée de détention sur les plus-values de cession de valeurs mobilières (50%, 65% et 85% selon le cas, sachant que les titres acquis depuis le 1er janvier 2018 ne bénéficient plus d’abattement) ; la déduction de la CSG au taux de 6,8% des revenus de l’année de son paiement ; l’imputation des frais permettant de conserver ou d’acquérir un revenu (droits de garde).

Inconvénients

Selon le taux de la tranche marginale et même en tenant compte des déductions, l’imposition peut être supérieure au PFU.

Il n’est pas possible de choisir les revenus concernés. L’option au barème est globale et concerne tous les revenus d’une même année. Il ne faut donc pas analyser revenu par revenu, mais faire un calcul global.

Enfin, la totalité des revenus financiers s’ajoutant aux autres revenus, l’option peut entraîner un changement de tranche d’imposition.

Quand faut-il renoncer au PFU et opter pour une imposition au barème ?

Le maintien du PFU est favorable pour les ménages dont la tranche marginale est supérieure à 30% (voir tableau). Seuls les ménages non imposés ou faiblement imposés (tranche marginale à 0 ou à 11%) ont intérêt à opter pour le barème si cela ne les fait pas changer de tranche.

Pour ceux imposés dans les tranches supérieures (30%, 41%, 45%), l’option est intéressante s’ils ont perçu majoritairement des plus-values bénéficiant d’un abattement de 65% (détention supérieure à 8 ans) ou des dividendes assortis de droits de garde déductible élevés.

Si vous souhaitez opter, il faut cocher la « case 2OP », rayer le montant indiqué dans la « case 2CG » et le déplacer dans la « case 2BH ». N’oubliez pas d’indiquer l’abattement pour durée de détention de vos plus-values dans la « case 3SG » pour le formulaire 2042-C.

Et les non-résidents ?

Depuis le 1er janvier 2018, les revenus financiers versés à des non-résidents personnes physiques sont soumis à une retenue à la source française spécifique dont le taux a été aligné sur celui du PFU (soit 12,8%).

Nous restons à votre disposition pour toute question complémentaire.

L’équipe Ingénierie Patrimoniale & Fiscale

Achevé de rédiger le 19/04/2023

Nos AUTRES actualités

-

Période inédite et troublée … quelle fiscalité pour 2025 ?

7 février 2025 -

« Luxembourgeoisez-vous » !

25 juillet 2024